В 2013 году в ЮАР лидеры БРИКС встретились с главами африканских государств под лозунгом: партнёрство в целях развития, интеграции и индустриализации, в 2014 году в Бразилии страны БРИКС организовали саммит совместно с лидерами стран Южной Америки с теми же целями, а в следующем 2015 году в России очередной саммит БРИКС будет проведен с теми же целями совместно со странами ШОС. Таким образом, страны БРИКС, выступая ядром Азиатского цикла накопления капитала, объединяют вокруг себя страны периферии, дабы совместными усилиями сформировать новую многополярную и более справедливую мир-систему.

Насущным требованием времени является переход от однополярного к многополярному мироустройству, когда глобализированный мир по-американски распадется на несколько валютных зон, и судя по всему, страны БРИКС вполне могут стать лидерами этих валютных зон, а страны периферии будут выбирать, к какой из валютных зон им выгоднее всего будет присоединиться. Но многополярный мир абсолютно не соответствует ментальности англо-саксонского мира, т.к. индивидуализм и конкуренция предполагают наличие одного лидера, "один центр власти, один центр силы, один центр принятия решения… одного хозяина, одного суверена", как говорил Путин в 2007 году в Мюнхене. А многополярный мир предполагает совершенно иной архетип мышления, в основе которого лежат коллективизм и солидарность, умение договариваться и согласовывать разные позиции и взгляды, что полностью соответствует азиатской ментальности.

Осень "патриарха"

На рубеже тысячелетий Американский цикл накопления капитала вошел в "осенний" период своего развития или этап "финансовой экспансии". В 1980-м году финансовые отделы давали 15% общей прибыли американских промышленных корпораций, а в настоящее время они приносят уже более половины всей прибыли ТНК. С развалом Варшавского договора и СССР ядро американской мир-системы получило огромные рынки сбыта для своих товаров и сферы приложения своих избыточных капиталов, но мировой финансовой олигархии показалось этого мало и она стала повсеместно организовывать финансовые кризисы. В Мексике, Аргентине, Юго-Восточной Азии, Южной Корее, наконец, в России в 1990-х гг. были искусственно организованы финансовые кризисы, которые Дж.Арриги назвал "накоплением через изъятие", когда сотни миллиардов долларов изымались из стран периферии и перенаправлялись в США и другие страны ядра мир-системы.

Но изъятые у периферийных стран капиталы шли не столько на развитие новых производств V ТУ, сколько на спекуляции на фондовых рынках, в результате чего сначала рухнула фондовая биржа "новой экономики" (акций Интернет компаний) NASDAQ — крах "пузыря доткомов" (2000-2001 гг.). Экономика США покатилась в пропасть, но ее спас вовремя "организованный" теракт в Нью-Йорке 11 сентября 2001 года. Новый стимул после теракта американская экономика получила благодаря ипотечному кредитованию под низкие процентные ставки: с 2001 по 2003 гг. ФРС снизила ставки с 6.0 % до 1 %. Дешевые кредитные деньги способствовали активному росту как на рынке акций, где рост индексов с 2003 г. по 2007 г. составил свыше 60 %, так и на рынке жилья, пережившему настоящий спекулятивный "бум" и росшему в 2002-2006 гг. темпами по несколько десятков процентов в год. Но все это закончилось очередным финансовым коллапсом, когда ипотечный кризис в США 2007 г. привел к новому мировому финансовому кризису.

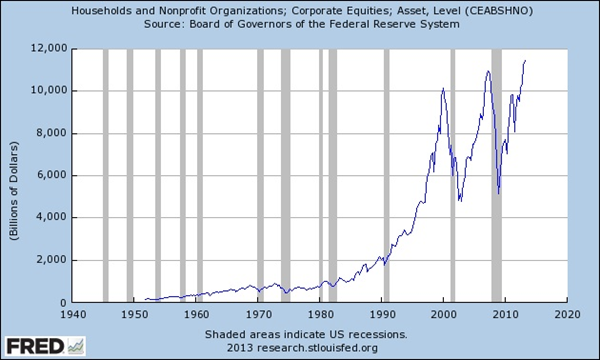

Американские аналитики утверждают, что в начале 1980-х гг. США имели более “реальную экономику”, чем сейчас. Сегодня она напоминает больше “финансовую пирамиду”. В 1981 г. капитализация фондового рынка была менее 40% от ВВП, а весь кредитный рынок составлял 130% от ВВП. В настоящее время капитализация фондового рынка превышает 100%, а весь кредитный рынок 300% от ВВП. Аккумулированные наиболее богатыми людьми денежные излишки, не находящие себе применения в реальной экономике, направлялись на безумные спекуляции на финансовых рынках, в результате чего последние достигли в настоящее время (как всегда перед крахом) своих исторических максимумов (Рис.8).

Рис.8 Стоимость фондового рынка корпоративных акций.

Кризис 2008 года показал, что потенциал развития V ТУ был уже выработан и, чтобы двигаться дальше, мировой экономике необходимо сформировать новый VI ТУ, который всегда формируется исключительно на понижательной волне Кондратьевского цикла, т.к. именно формирование нового ТУ дает импульс мировому развитию еще, примерно, на четверть века более или менее стабильного роста. Но на новой понижательной волне мир неизбежно переживет еще один мощнейший кризис в 2015 году, т.к. все биржи США находятся на своих исторических максимумах, в то время как американская экономика находится в состоянии рецессии, и только благодаря статистическим манипуляциям американскому руководству удается создать видимость роста экономики. Но в реальной действительности американская экономика вошла в состояние турбулентности, когда после достижения очередного исторического максимума роста фондовых рынков неизбежно следует обвал, и очередной обвал произойдет в ближайшее время.

Кризис 2008 года ФРС США "залила" дешевыми деньгами, организовав так называемые "количественные смягчения": QE-1, QE-2 и QE-3. Но эта ликвидность, предоставленная ФРС наиболее крупным банкам США не пошла им впрок, т.к. реальная экономика, а также рядовые потребители и так перекредитованы, и не в состоянии обслуживать свои старые долги, а не то, чтобы брать новые. Поэтому основная масса этих "QE" вернулась вновь на баланс ФРС, только теперь уже в виде избыточных резервов банков, которые коммерческие банки должны держать на балансе Центрального банка на случаи потерь для защиты их вкладчиков. До кризиса у банков практически не было никаких дополнительных депозитов в ФРС сверх обязательных резервов, т.к. для банков деньги — это их производственный инструмент, с помощью которого они зарабатывают свою прибыль. Естественно, они, заботясь об эффективности использования своих денежных ресурсов, старались максимально кредитовать экономику и потребительский спрос. Но с началом кризиса поведение банков изменилось, и у них появились и стали быстро расти избыточные резервы. На Рис.9 видно, как синхронно меняются эти две кривые: красная - это расширяющаяся денежная масса, а синяя – это избыточные резервы банков, т.е. чем больше ФРС вбрасывает денег в экономику, тем больше растет "балласт" из этих денег на балансе ФРС.